Comment protéger son argent en 2020 ?

L’ économie mondiale est au point mort.

Les populations de sa maison sont limitées à un virus pour lequel nous n’avons pas de remède.

A lire aussi : Comment grossir des fesses sans prendre de kilos ?

Plus que jamais, nos économies, le travail d’une vie, sont souvent menacées.

La situation est compliquée sur de nombreux actifs qui ont de graves conséquences dans les mois à venir.

A découvrir également : Pourquoi mentir par omission est tout aussi blessant et dommageable pour les relations

Plan de l'article

- FURSE :

- Des solutions pour ce sérieux Crise :

- L’ économie mondiale est-elle vraiment de retour ?

- Psychologie des investisseurs et Histoires sur le crash boursier

- Évaluation actuelle du marché, rôle des banques centrales et gestion de la dette :

- Comment anticiper une chute boursière et protéger votre épargne ?

FURSE :

Tout au long de la semaine : le CAC40 a perdu 20% : c’est historique. Tu crois vraiment que c’est fini ?

Je pense que si vous êtes en bourse, vous devez perdre beaucoup d’argent : est-ce que cela va continuer ?

Si les arguments de la banque centrale avec de l’argent, nous n’avons pas : ce qui serai nous devons rembourser ces dettes ?

Je pense que si vous êtes en bourse, vous devez perdre beaucoup d’argent : est-ce que cela va continuer ?

Investissement dans l’assurance-vie :

Sur votre assurance vie, même son cloche, ce qui se passe quand vous revenez de votre fonds euro avec peu de

Location de biens immobiliers :

Sur votre bien locatif, vous avez des crédits : Que se passe-t-il si les locataires perdent leur emploi dans un proche avenir ?

Pire encore, à l’horizon 6-12 mois quand l’Etat doit aller lourdement dans les dettes pour payer le chômage partiel, soutenir tous : qui va payer ? Toi !

Fiscalité :

Il y aura plus d’impôts, peut-être l’épargne bloquée et je ne parle même pas de la santé des banques : comment retirer son argent ?

Des solutions pour ce sérieux Crise :

Je ne veux pas être catastrophique, mais il est grand temps de faire le point sur votre patrimoine, de le protéger !

J’ ai décidé de vous proposer aux lecteurs une hotline « Coronavirus Heritage Protection » 7 jours par semaine de 9 à 20 avec 15 minutes d’expertise offertes pour vous aider dans ces temps très compliqués.

L’ objectif sera de faire le point sur votre patrimoine culturel avec mon expertise et de prendre les bonnes décisions face à cette grave crise.

Il est temps de réagir pour sauver et protéger votre héritage !

Les marchés financiers sont à un niveau élevé depuis la crise américaine de 2007.

Les banques centrales inondent les marchés financiers de l’argent bon marché.

La dette mondiale dépasse la somme coquettiche de plus de 200 000 milliards de dollars, exactement ça !

La santé des banques et des compagnies d’assurance peut être remise en question dans le contexte de faibles taux d’intérêt durables.

Quelle protection pour votre argent ? Comment trouver des déclarations régulières et des pensions, par exemple, pour assurer votre retraite ou votre revenu supplémentaire ?

Quels biens, installations et équipements diversifiés ? Protégez-vous vos économies ?

Malheureusement, la correction boursière est dans un bon espace et cela peut prendre.

Comment protéger mes actifs en dehors de la OR dans mon article ?

Je pense que l’immobilier international aussi votre désir pour diversifier et sécuriser vos actifs.

Ma nouvelle chronique de BFM sur les opportunités dans l’immobilier sur les investissements BFM Business Integral.

Je vous invite à me contacter pour vous aider à sécuriser et diversifier votre patrimoine : ICI .

Je vous souhaite des vacances agréables en fin d’année et mes meilleurs vœux de santé et de bonheur pour 2019 !

Face à la crainte d’une correction sur les marchés financiers et à l’augmentation de la dette mondiale (200000 milliards de dettes dans le monde), l’immobilier reste une valeur sûre.

J’ ai fait une nouvelle chronique sur BFM sur l’immobilier en France et à l’étranger pour vous aider à protéger vos actifs :

Crise des valeurs technologiques en 2000, crise des subprimes en 2007 ou fameuse introduction en bourse de 1929 : le crash boursier est la hanche des investisseurs et des épargnants.

En cas de chute boursière, vous avez une bourse alors rappelez-vous qu’il y a un déclin continu plus ou moins violent des marchés boursiers. C’est souvent le résultat d’une surévaluation des investisseurs (nous y reviendrons). L’augmentation est souvent continue. La presse agit également comme un relais idéal pour attirer des investisseurs non informés ou des petits épargnants. C’est une situation dans laquelle tout le monde pense qu’il est très facile d’investir en bourse. Par exemple, regardez les petits investisseurs en Chine, si vous voyez des personnes âgées dans des photos avec leur nouveau portefeuille d’actions, vous pouvez vous inquiéter. La bulle est probablement prête à éclater.

Depuis le Crise hypothécaire « subprime » des ménages américains (vous connaissez ceux qui sont allés dans des dettes d’intérêt variable et ne pouvaient pas rembourser plus lorsque les taux d’intérêt ont augmenté. Une crise a suivi lorsque leurs dettes ont été vendues partout dans le monde sous forme de dérivés « subprimes ». Je pense qu’en France de la mairie de Saint Etienne et du « fiasco » de Dexia Crédit Local « …), nos économies ont poursuivi leurs « pseudos » recouvrements à travers l’effet de levier de la dette.

Cet effet de levier de la dette a été autorisé par les banques centrales, ils ont maintenu les taux d’intérêt bas, permettant aux investisseurs de spéculer l’utilisation du crédit « gratuit » (l’Islande était sur le point de la faillite, rappelez-vous ICI ). L’idée était que la politique monétaire accommodante devait réorienter les investissements en supposant que cela ne pouvait être que temporaire. En 2000, l’ancien président de la FED (Banque centrale américaine) cette politique plomb, cela nous amène à voir une bulle immobilière créée. Dès que le FED décide de calmer le jeu et la surchauffe économique, les taux d’intérêt augmentent, les débiteurs ne peuvent plus rembourser, une crise financière « subprime » se pose. L’argent bon marché était utilisé pour spéculer, non pour relancer l’emploi et pour permettre un équilibre économique général, ce que préconisent nos économistes néoclassiques. En 2007, la crise a éclaté et les successeurs de Greenspan ont utilisé la même pratique pour maintenir les taux d’intérêt bas.

Crash 2000, 2007 ou une fois 1929 : La croissance ne recommence pas vraiment, et nous vivons dans des économies endettées.

De craches successives, nos politiques cherchent les bons (ou mauvais) revenus pour relancer l’économie.

L’ économie mondiale est-elle vraiment de retour ?

Pas vraiment , après un accident boursier (je reviendrai sur l’histoire du crash boursier plus tard), partout dans le monde, en Chine, aux États-Unis, en Europe ou même sur les marchés émergents, la dette augmente pour soutenir le système entre les taux d’intérêt bas et l’investissement public.

Le graphique ci-dessus montre que l’économie mondiale a amorcé un ralentissement. Les économies émergentes étaient le moteur de l’économie mondiale. Ces pays sont souvent des pays exportateurs. Ils dépendent donc étroitement de la croissance des pays développés. Après la crise de 2007, l’Europe et les Etats-Unis ont ainsi réduit leur consommation : tant de produits manufacturés n’ont trouvé aucun client. Pour cette raison, le gouvernement de la Chine a compris que les investissements publics dans les infrastructures doivent être réalisés pour la consommation intérieure chinoise. Maintenant, le levier était à nouveau la faute. Que se passe-t-il si l’économiene revient pas ?

Pire encore, les banques centrales arrêteront leurs fonctions essentielles dans la lutte contre l’inflation (hausse des prix), défendront la croissance (pour la Fed et les États-Unis), achèteront des actifs financiers et maintiendront les marchés financiers à flot.

Bon à savoir : En 16 ans, de 2000 à 2016, la croissance du PIB mondial a diminué de moitié, selon la Banque mondiale. La solution de la dette ne nous permet pas de faire nos économies !

L’ idée réside dans le fait qu’il est nécessaire de maintenir la confiance des investisseurs et de gagner du temps.

À la politique agressive des banques centrales visant à rendre l’argent bon marché, nous devons ajouter la dette massive des États. Deux leviers sont utilisés ici : la politique monétaire accommodante et l’investissement public. Cela signifie que les épargnants et les contribuables sont une augmentation constante des cotisations de sécurité sociale ou des impôts .

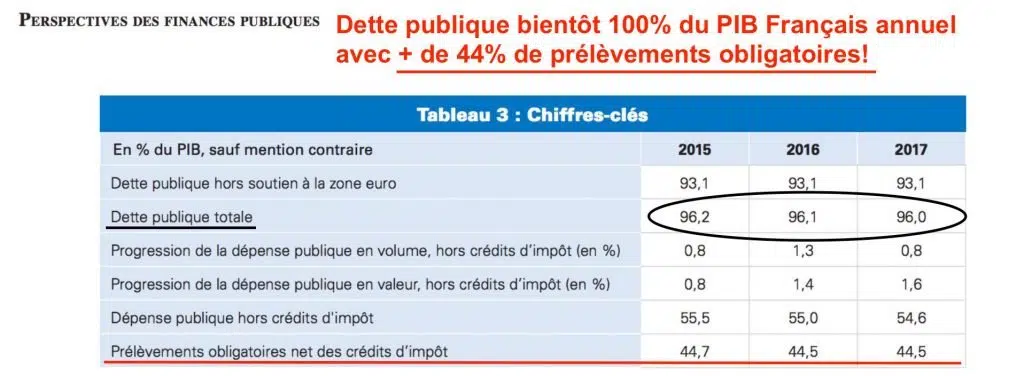

Il est très facile à trouver sur Internet où nous sommes en France en termes de dette et de cotisations sociales : « Aie, aie ! ».

Tableau : Solde budgétaire France

Il s’agit d’une augmentation des dépenses publiques de 15 milliards d’euros en deux ans. Vous verrez rapidement comment cela est traduit sur les échantillons socialement.

Les prélèvements obligatoires sont supérieurs à 44 %. On peut comprendre que la marge mannode de l’Etat français avec un tel fardeau sur ses dettes est faible. Plus de 60% des créanciers français sont étrangers, nous dépendons donc des marchés financiers. Ils ajoutent que les dettes sont des obligations, tout dépend de l’évolution des taux d’intérêt de ces dettes. Si vous imaginez que les épargnants français (vous) ces dettes dans votre assurance-vie, le système dépend l’un de l’autre.

Il ne reste plus qu’à savoir si tout le monde peut trouver son propre compte. Quelle est la performance de l’Eurofund (dette publique, composition de l’Eurofund ICI ) aujourd’hui ?

Il reste maintenant à savoir quand le prochain accident aura lieu, pour cela nous avons un aperçu de la psychologie des marchés et de l’histoire des bourses et de la situation actuelle des actions et des classes d’actifs. Cela devrait nous conduire à établir quelques règles pour éviter de perdre vos économies.

Psychologie des investisseurs et Histoires sur le crash boursier

On ne peut pas anticiper une chute boursière sans considérer que tout dépend de la vision des investisseurs sur les marchés.

Pour essayer de le rendre facile, nous devons regarder s’ils sont une question de confiance ou de dépression.

Distorsions psychologiques sur les marchés financiers :

De nombreuses études ont été menées pour identifier, à partir de la science cognitive, ce qui pourrait amener les participants au marché à vendre massivement ou à acheter massivement des titres.

Par exemple, considérez un trader et son comportement lorsque vous travaillez sur la bourse :

Sans nécessairement parler de Jérôme Kiervel (négociant censé avoir coulé la Société Générale), il détiendra des positions pour certains titres ou dérivésde celui-ci.

Par exemple, il travaillera pour gagner de l’argent pour une banque d’investissement.

Disons qu’une de ses stratégies fonctionne bien :

Il aura tendance à le répéter s’il pense que l’anomalie du marché qu’il a constatée peut durer au fil du temps.

Donc, il pensera« l’ancre ou l’encre mentale » sur certains signaux sur les marchés que l’histoire peut continuer.

C’ est alors que le même participant du marché risque d’être frappé par un mal classique du trader : « confiance excessive » .

Ces deux distorsions comportementales sont connues dans Finance.

Ils sont souvent la cause des plus grosses erreurs sur la bourse. Nous pensons que ce qui a fonctionné pendant un certain temps est répété et nous allons dans cette direction. Le marché est en hausse, il ira plus loin, donc nous devons nous en tenir à la même stratégie.

Cela me rappelle l’un de mes lecteurs sur mon blog Heritage. Il m’a dit que 6% dans l’immobilier, c’est rien, la bourse va mieux maintenant. Je voulais dire : « Quel risque et comment ? « ».

Malheureusement, pour revenir à notre concessionnaire, qui jusqu’à présent est resté une anomalie du marché va amener d’autres opérateurs à l’exploiter aussi.

Ainsi, l’avantage du marchand tend à disparaître, les profits sont moins élevés. Pire encore, ce qui a fait un gros profit risque de perdre aussi rapidement que nous nous rendons compte que cette stratégie n’est plus aussi attrayante.

Les participants au marché adopteront alors des stratégies opposées et nous connaîtrons des pertes pour les traders qui n’ont pas à changer leur position sur les marchés.

Nous voyons donc que la confiance excessive et l’ancrage mental sont les amis de Stock Market Crach.

Dès qu’on verra ses préjugés. Il est très facile de voir comment les marchés financiers ont connu leurs meilleures plongées.

Quelques craquelures retentissantes pour comprendre les anomalies du marché :

Je pense qu’il existe une reconnaissance multiple des erreurs d’évaluation sur les marchés qui prévoient une forte correction du marché.

Tout le monde se souvient de l’accident de 1929, nous avons eu la grande idée de spéculer sur l’immobilier seulement la Floride. Un jour, nous réalisons que les prix sont trop élevés et que les investisseurs commencent à vendre.

Cela conduit à un déclin généralisé des marchés boursiers aux États-Unis, et la contagion est mondiale avec l’effet récessif connu parce que l’économie doit se financer avec des capitaux provenant de ces marchés.

Plus récemment dans l’histoire boursière :

C’ est probablement ce qui nous intéresse le plus, le crash ou la bulle des valeurs technologiques en 2000 et le Crise « Subprime » sur les prêts hypothécaires américains.

Nous avions une confiance excessive dans l’évaluation des valeurs de démarrage des entreprises technologiques en démarrage. De nombreux investisseurs pensaient que HP, Apple et d’autres se multiplieraient avec ces jeunes pousses. Nous avons également cru au boom de l’innovation avec Internet et son potentiel économique.

Malheureusement, les investisseurs ont une fois de plus réalisé que les gagnants seraient moins. Alors nous commençons à vendre, les moutons suivront et le sac à main plonge.

Aujourd’hui, entre le crash de 2000 et le crash de 2007 avec la crise des « subprimes », nous ne sommes pas intéressés par la correction elle-même, mais par les solutions pour relancer l’économie après un crash boursier.

Dans les accidents actuels, nous n’avons pas à regarder le crash lui-même, mais les solutions qui ont été utilisées pour relancer les marchés. Voyons l’histoire et les erreurs Répétez ?

Si en 2007 on se rend compte que la dette budgétaire taux flottant américain ne vaut rien de plus, si les taux d’intérêt augmentent, nous souffrirons de faillite comme Lemanh Brother, mais nous chercherons des solutions pour sauver les banques.

Pour les banques centrales, la dette massive et les rachats d’actifs « paresseux » sont utilisés.

C’ est probablement ce qui nous intéresse le plus à anticiper l’avenir des marchés financiers.

Évaluation actuelle du marché, rôle des banques centrales et gestion de la dette :

Pour comprendre la performance des marchés financiers et voir où nous en sommes aujourd’hui, nous devons examiner l’évolution des principaux indices boursiers depuis la crise de 2007.

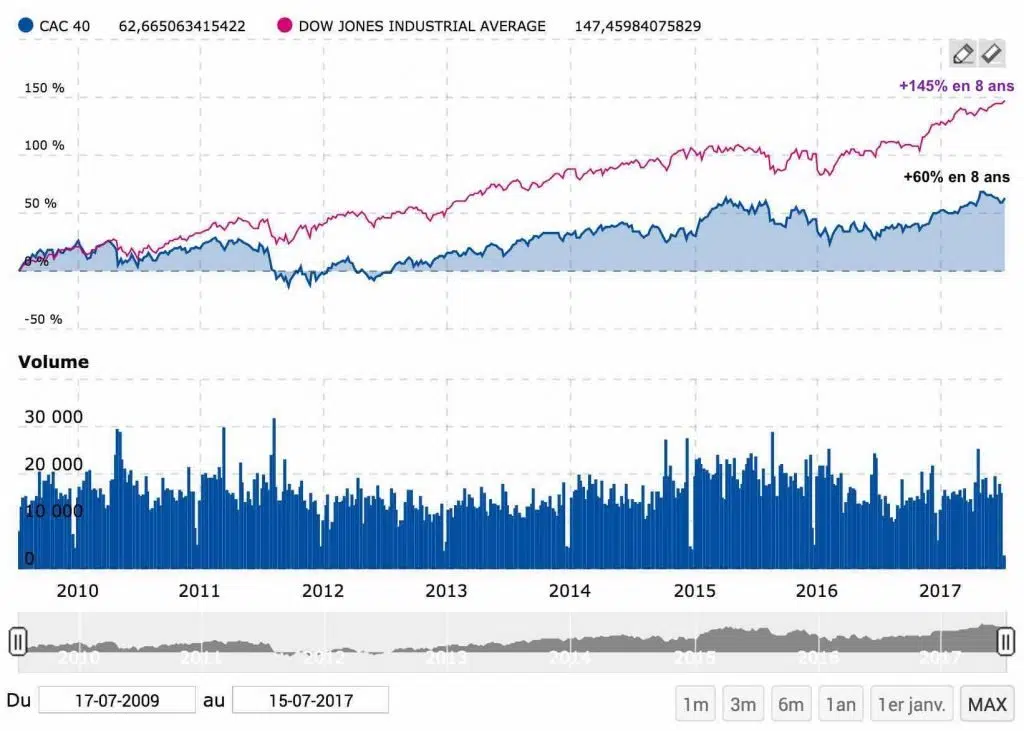

Figure : 9 ans de développement Dow Jones et CAC40

Ce qui est intéressant dans ce graphique, c’est de voir l’ascension vers exponentielle de l’indice boursier américain et français.

Il est clair que les marchés financiers américains ont augmenté plus rapidement que la France : 145% contre 60%.

Nous pouvons donc comprendre pourquoi nous pouvons lire dans la presse financière : les marchés européens ont encore des possibilités d’investir en bourse, etc.

La question se pose maintenant de savoir si les marchés sont trop élevés ou non : comment faire cela ?

Il existe un indicateur permettant de déterminer si la valeur des actions sur un marché donné est coûteuse ou non.

On parle du prix de Shiller .

Le ratio P/E de Shiller nous permet d’avoir un regard « fondamental » sur la valeur des actions : il profitera des résultats nets des 10 dernières années et les ajustera en fonction de l’inflation.

Maintenant, nous pouvons regarder cette relation est de voir si nous sommes aujourd’hui en moyenne (mieux être médiane) : si nous sommes parmi les marchés théoriquement sous-évalués (on semble investir) ou vice versa.

J’ ai commencé avec le rapport PE Shiller SP500 , les 500 plus grandes capitalisations aux États-Unis.

Si nous regardons le rapport PE shiller à ce jour, il est supérieur à 26.

Petits soucis : sa moyenne historique est de 15,66 et sa médiane de 14,65.

Il n’est pas compliqué de comprendre que l’indice américain selon cet indicateur est en valeur.

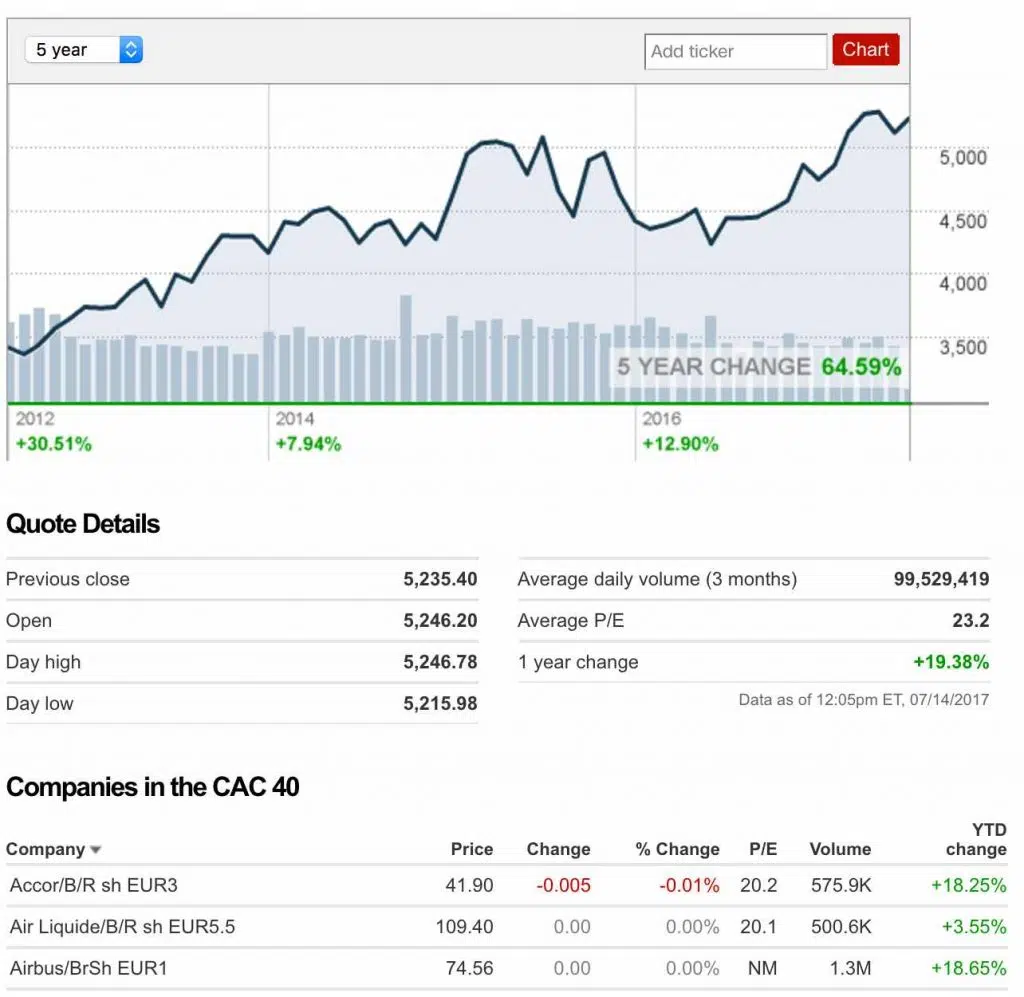

Si l’on regarde le rapport PE sur CAC40 (un prix classique sans ajustement) :

Le PE a augmenté régulièrement depuis 2012, le bénéfice moyen des prix sur le CAC40 étant de 23,2.

Le marché paie en moyenne 23 fois le bénéfice.

C’ est cher ? Difficile à dire ? Dans tous les cas, les chiffres sont élevés que le SP500 qui est nettement supérieur à sa moyenne. À ce jour Les stocks américains sont susceptibles d’être surestimés .

Devrions-nous nous inquiéter d’avoir un prix aussi élevé ? Est-il temps de vendre vos actions ?

Sur ces graphiques, vous pouvez voir qu’un nouvel acteur est arrivé sur les marchés : les banques centrales.

Autant qu’ils aiment les actifs financiers.

Depuis la crise des « subprimes », les banques centrales ont décidé d’acheter des actifs financiers et de maintenir les marchés à flot.

En quelques années, nous sommes passés à un bilan de la BCE de 2000 milliards à plus de 3000 milliards.

La Banque centrale européenne a été heureuse de soutenir les marchés financiers en rachat des actifs.

Moralité de l’histoire, les indicateurs classiques tels que le EP ou le rapport EPE shiller peuvent ne pas être les meilleurs indicateurs pour prévoir un avenir Crash boursier. Si un acteur peut acheter ce qu’il veut, sans limite : ils maintiennent les marchés à flot et la hausse continue .

Ils peuvent même rendre les marchés financiers boursiers moins risqués, comme le montre l’indicateur de volatilité CCA VIX (ci-dessous) :

Vous voyez que la banque centrale est un outil fabuleux pour réduire la volatilité d’un marché financier.

En ce qui concerne la volatilité du CAC40, nous sommes à un niveau historiquement bas.

Un VIX avec 12, si vous pouvez dépasser le 27 (et plus) pendant la tension du marché, cela signifie que la situation sur les marchés financiers est artificielle.

Les stocks sont à risque. Si vous regardez leurs risques, nous renforcerons sans aucun doute leurs corrections si nous ne pouvons plus commercer sur les marchés en faisant tout et son Acheter le contraire. C’est ce que font les banques centrales aujourd’hui…

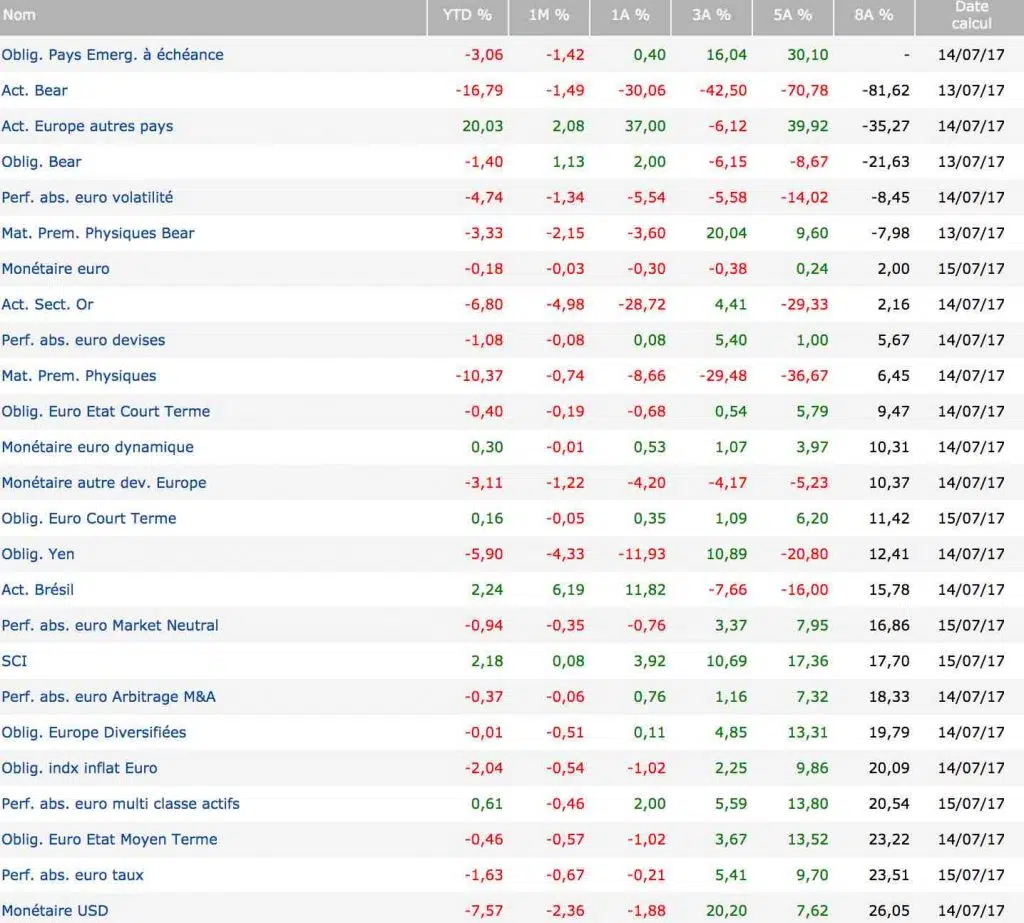

Selon les indices boursiers, leurs risques : Que font les classes d’actifs depuis la crise de 2007 ?

Outre les fonds à effet de levier, ce sont principalement les biotechnologies (c’est-à-dire les valeurs technologiques sur l’indice américain des valeurs technologiques NASDAP), qui ont enregistré une augmentation exponentielle de 355% en 8 ans.

Depuis le début de l’année, des signes de faiblesse ont été observés sur les marchés américains, tandis que les fonds américains de petite et moyenne capitalisation et les fonds de valeur américains ont diminué en moyenne.

Sur 8 ans, les Fonds Biotech atteignent plus de 40% /an. C’est normal ? Une petite bulle ?

Les catégories de fonds les plus réussies sont les parts des pays où les banques centrales ont le plus remboursé. Étrange, hein ?

Ainsi, les États-Unis et le Japon en huitannées ont principalement bénéficié de la hausse des marchés. En Europe, ce sont principalement les fonds d’actions en Allemagne avec plus de 35% /an, précisément le…

Et si les marchés financiers sont corrects ? Des fonds en retard ?

Tableau : Les 25 meilleurs fonds en 8 ans

Nous pouvons voir que plus de 8 ans, les fonds baissiers (logiques), les fonds sur les mines d’or et les matières premières, les fonds sur les actions brésiliennes ou les fonds sur la volatilité et ceux sur la performance absolue (ou alternative, ils ont besoin de volatilité pour rendre la performance) sont dans le rouge.

Quels moyens peuvent rebondir d’un accident boursier ? Nous pouvons donc imaginer que si les marchés sont justes, la performance peut probablement se faire sur les fonds de base et les mines d’or et sur les fonds sur la volatilité.

Mesures relatives au Brésilla question est un peu plus compliquée parce que cette exportation souffre du ralentissement économique mondial.

Et la crise de la dette ? Un autre indicateur pour identifier les corrections futures du marché ?

Je pense que nous pouvons regarder deux indicateurs avancés pour (peut-être) anticiper :

la hausse des taux d’intérêt des banques centrales et le ralentissement des acquisitions d’actifs ;

Différences de taux d’intérêt entre la dette souveraine : exemple Allemagne contre Italie.

Je crois que vous pensez que si vous avez de l’argent en euros en assurance vie, vous avez un risque de taux d’intérêt.

À mesure que les taux d’intérêt augmentent, la valeur obligataire de votre Eurofund diminuera (relation inverse).

Donc, ici, nous voyons que le La dette italienne est relativement stable depuis le début de l’année, alors qu’elle augmente pour l’Allemagne.

L’ Italie finance plus de 2 % par an (endettement élevé), tandis que l’Allemagne finance dix ans avec moins de 0,6 %.

Toute la question de savoir si l’Italie peut se tenir à un tel taux d’intérêt (la même situation pour la France, qui représente presque 100% de son PIB en dette à financer).

Ensuite, nous parlons d’un écart de taux d’intérêt ou d’un écart entre deux taux d’intérêt de deux dettes (ici l’Allemagne et l’Italie).

Ils soupçonnent que si l’écart s’élargit, les investisseurs n’ont pas encore fini d’obtenir un taux d’intérêt plus élevé à l’Italie pour se financer eux-mêmes.

Tant que les banques centrales interviennent sur les taux d’intérêt, la confiance dure, le jour où elle change, ou si vous avez des doutes sur la santé d’un pays comme l’Italie, la correction des marchés est proche.

En résumé, le fardeau de la dette et l’intervention des banques centrales est l’alpha et l’oméga du développement des marchés financiers et donc de votre épargne !

Comment anticiper une chute boursière et protéger votre épargne ?

Il n’y a pas de martingale pour détecter une correction de la bourse.

D’ autre part, vous pouvez diversifier vos actifs financiers et fournir des indicateurs pour suivre vos investissements et comprendre ce que vous achetez.

Quelques règles pour un investisseur savent

- Les bourses ne doivent pas représenter 100 % de leurs actifs.

- Vous achetez des actions si vous comprenez ce que vous achetez autrement NON.

- actions privilégiées ou les fonds d’actions sont achetés dans des cadres fiscaux avantageux tels que l’assurance-vie ou l’AEP Les (vous avez également le PEE ou la PME du PAE).

- Nous évitons d’utiliser l’effet de levier du crédit pour acheter en bourse : faire du crédit pour acheter un investissement structurellement risqué est hérésie. Acheter un bien immobilier à crédit OUI mais actions NON.

- Nous analysons la performance des marchés financiers à long terme pour voir si nous achetons à un plus ou un plus bas.

- Pour gagner en bourse, acheter pas cher et vendre le plus élevé : la difficulté est de trouver les bons points d’entrée et de sortie.

- Tant que vous n’avez pas vendu en bourse, vous ne gagnez rien.

- Nous apprenons à accepter vos pertes, mais aussi à matérialiser vos profits en les sécurisant sur des placements moins risqués (cash, placements immobiliers achetés au bon prix…).

- Si vous ne maîtrisez pas la bourse, n’hésitez pas à appliquer un mandat de gestion d’ un gestionnaire reconnu àprendre le relais.

Investir en bourse est avant tout le bon sens et la diversification. Mais tu ne gagneras pas tant que tu n’auras pas vendu ! Tout dépend de votre point d’entrée et de sortie et de votre capacité à prendre vos profits et pertes (= savoir comment sécuriser vos gains !).

Ils comprennent que nous sommes sur des marchés biaisés par les achats massifs des banques centrales.

Vous voyez que l’économie ne recule pas.

L’ immobilier est inestimable en France (à quelques exceptions près).

Nous sommes très endettés.

Le risque d’une hausse des taux d’intérêt n’est pas pour demain, mais si cela se produisait, le crash obligataire ne serait pas loin.

Les Français détiennent beaucoup de dettes dans la caisse d’assurance vie euro (mon intervention sur BFM) :

Comment protégez-vous votre épargne ? Précautions ?

Je suis toujours convaincu que les épargnants français sont comme des commerçants avec une crise boursière : ils sont au-dessus de la confiance et se comportent comme des moutons.

Quelques questions :

- Est-il normal, par exemple, que dans le quartier le moins cher de Paris, le 20, le prix au mètre carré est de 10000 euros ?

- Pouvons-nous continuer à nous endetter avec 20 ans ou même 30 ans, certainement à des taux de crédit encore bas, mais avec une telle insécurité de l’emploi et à des prix aussi élevés infrankrich ?

- Pourquoi restons-nous en possession alors que l’immobilier est au sommet et que le marché du travail n’est pas le même que nos vieux ? Que la réévaluation du loyer avec l’indice d’inflation est faible ?

- Les faibles taux d’intérêt sont-ils la principale raison de la rouille de l’immobilier avec de longues dettes ?

- Est-il conseillé d’atteindre un rendement d’environ 3% net dans le moyenne en France fonctionne sur le logement locatif avec un impôt sur le revenu immobilier, qui est proche de 50% si vous avez un taux marginal d’imposition de 30% (cotisations sociales, impôts fonciers, impôts sur le logement…) ? ? ?

- Pourquoi l’investisseur français peut-il tout miser sur l’immobilier en France, si quelques heures en avion de France, il aurait des impôts, des prix et des rendements avantageux grâce à la diversification ?

- Pourquoi les Français ont tout mis sur l’assurance vie alors que l’Euro Fund est endetté et avec la loi Sapin-2 nous pouvons bloquer leur épargne ?

- Faut-il investir sur Facebook si le principal acheteur du titre est la Banque centrale suisse (ICI ) ?

- Si votre voisin achète cet investissement : faut-il faire comme lui parce que tout le monde fait de même ?

- Pourquoi achetons-nous des maisons Pinel avec un prix élevé par mètre carré seulement pour un temporaire si nous ne savons pas ce qui se passera après la réduction des impôts ?

J’ aurais pu sortir une variété de comportements illogiques parmi les investisseurs.

Ce sont ces verdicts qui nous amènent directement dans une bulle, qu’il s’agisse du marché boursier ou de l’immobilier.

Pourquoi l’investisseur français :

- Vous achetez la propriété la plus élevée ? Est-il possible pour plus de dettes avec un emploi toujours plus court ?

- Il pense qu’il est locataire, qu’il est un perdant tout le temps ?

- L’ immobilier est la France, mais ne pouvons-nous pas gagner de l’argent en dehors de la France avec des biens immobiliers avec moins d’impôts et plus de rendement ?

- Il y a ce qui finance l’euro et la dette publique dans l’assurance vie en dehors de l’immobilier ?

- N’ est-il pas systématiquement à la recherche d’autres actifs matériels à diversifier ?

Comment finiez-vous par protéger vos économies ?

Si l’on considère que l’économie de la dette ne durera pas.

Si l’on estime que les banques centrales devront augmenter leurs taux d’intérêt à un moment donné.

Si vous pensez que vous achetez des biens immobiliers en France au plus haut niveau ou que la bourse en particulier les sociétés américaines sont trop valorisées.

Alors on doit pouvoir changer son fusil d’épaule.

Quelques réponses avant le prochain crash boursier :

Le propriétaire immobilier aura intérêt à revendre ses biens achetés au niveau le plus bas.

Par exemple, l’investisseur en bourse doit prendre des gains en capital et les sécuriser en espèces ou sur des actifs d’or importants.

Le jeune gestionnaire n’a pas nécessairement à acheter sa résidence principale pour un long prêt, mais en s’appuyant sur un logement locatif, par exemple à l’étranger , où les impôts et les déclarations fiscales sont plus attrayants. Vous serez également en mesure d’en apprendre davantage sur les placements et de vous former avec un bon conseiller en gestion d’actifs .

L’ employé « quadra » ou « quinqua » doit faire le bilan de ses actifs : par exemple, a-t-il trop d’assurance vie ou de dettes ? État ? A-t-il la bonne propriété locative avec le bon Heritage Montages ? A-t-il optimisé son régime fiscal ? Transmission de son héritage ? Connaît-il d’autres biens, installations et équipements pour diversifier ses biens ?

Moral, chers lecteurs, n’attendez pas la crise future dans une économie endettée et au chômage, restez informé et n’hésitez pas à faire un bon équilibre avec un professionnel qui va essayer de vous aider dans le monde entier et ne pas vous donner le dernier produit à la mode.